こんにちは、ガジュマルハウスです。

前回、【投資】積み立てNISAインデックスファンドの選び方5つのポイント

についてお話をしました。

私はここで、インデックスファンドを選ぶにあたって、まずはどの国どの規模で投資するべきかを考えましょう。

という話をしました。

今回は、ここで私が「全世界株」を選んだ根拠をお伝えしたいと思います!

・「全世界株」と「米国株」どっちがいいの?

という方に向けてお話していきます。

この記事を書いている人

〇ライフマネープランについて勉強中

〇投資初心者

参考文献

▽両学長リベラルアーツ大学【結論】投資初心者は「全世界株」と「米国株」どちらに投資すべきか?【株式投資編】より

分かりやすい!説得力がある!これを踏まえて私が考えたことも合わせてご紹介していきます。

目次

1.投資信託インデックスファンドとは

2.ファンドを選ぶとき、どの軸をもって選ぶべきか?

3.ファンドを選ぶとき、どの規模どの国に投資するか決めよう!

4.「全世界株」派と「米国株」派どっちが強いの?

4-1.「米国株」派の主張

4-2.「全世界株」派の主張

5.ベストアンサー

6.まとめ

もくじ

1.投資信託インデックスファンドとは

まず、投資信託についての基礎知識をおさらいしておきます。

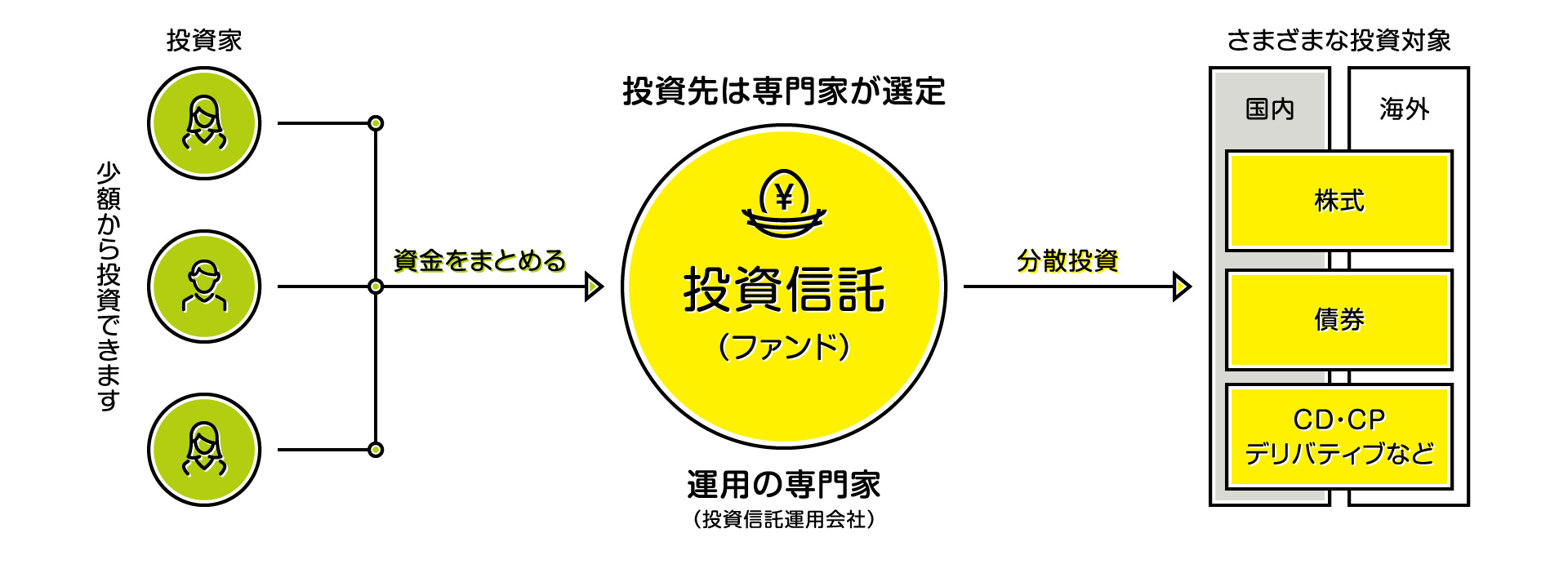

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が行います。

(参考:一般社団法人 投資信託協会より

そして、この投資信託の中に、インデックスファンドとアクティブファンドがあるというイメージです。

投資信託はアクティブファンドとインデックスファンドの2種類に分類することができます。

まずインデックスファンドは、日経平均株価やTOPIXといった指数に連動するように設計された投資信託です。

一方、指数を上回る、または指数に捉われずにリターンの獲得を目指す投資信託がアクティブファンドです。

(参考:三井住友投信直販ネット より)

長期的に見たときに、インデックスファンドがアクティブファンドに勝るというデータもすでに出ているそう…!!

→https://president.jp/articles/-/49422?page=1より

2.ファンドを選ぶとき、どの軸をもって選ぶべきか?

投資信託についての基本知識が分かった上で、投資信託を選ぶとき、どの軸をもって選ぶべきかを決めておくことをお勧めします!

新しいファンド商品は続々と出ているし、アメリカ一強だの中国が伸びているだの、次はアフリカがくるだの…いろんな情報が飛び交っている中、何を基準に選ぶかを自分の中でもっておくと良いかと思います!

私の軸は、

・ほったらかしでも安心して投資をし続けられる

・長期投資に向いている

・ニュースに振り回されたくない

という3つの軸でファンド選びをしたいと思います。

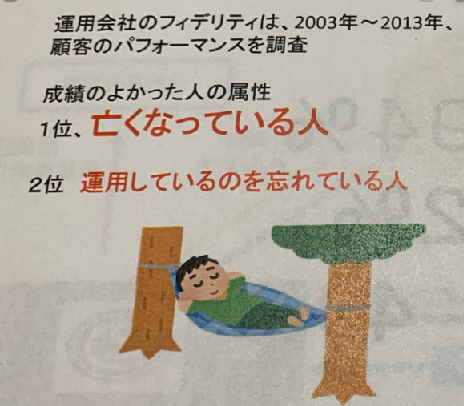

実際に、投資の成績が良かった人の属性 1位が亡くなっている人

なんてデータも出てるくらい、売って買ってを繰り返すよりも少額でも持ち続けている人が勝つ仕組みになっています。

これから積み立てNISAをはじめたいと思っている方は、長期投資を前提にファンドを選ぼうとしていると思います!

なので、その軸を持った上で次はどの規模どの国に投資をするかを決めていきましょう。

3.ファンドを選ぶとき、どの規模どの国に投資するか決めよう!

軸が固まった上で、次はどの規模どの国に投資をするかを決めていきましょう。

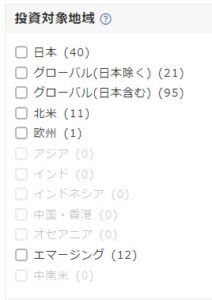

▽楽天証券積み立てNISAの対象地域

このようになっています。

ちなみに、エマージングは新興国(中南米、東南アジア、中東、東欧などの市場)で、

経済が急成長することにより高いリターンが期待できる半面、通貨価値の暴落や急激なインフレなど、先進国市場と比較すると投資リスクが相対的に高いこともこの市場の特徴です。

ちなみに、楽天証券で人気のファンドを見ていくと、このようになっております。

eMAXISSlimeシリーズは、管理費用も安くて評判がいいみたいですね。

米国株式が1位2位を占めており、それに続いて全世界株式が4位6位と続いているような形ですね!

その下には、先進国株式なんかも続いています。

って混乱しますよね。

そこで、ここからはそれぞれの主張と共に、2.ファンドを選ぶとき、どの軸をもって選ぶべきか

で決めた軸と照らし合わせて、自分の投資先を決めていきたいと思います!

4.「全世界株」と「米国株」どっちが強いの?

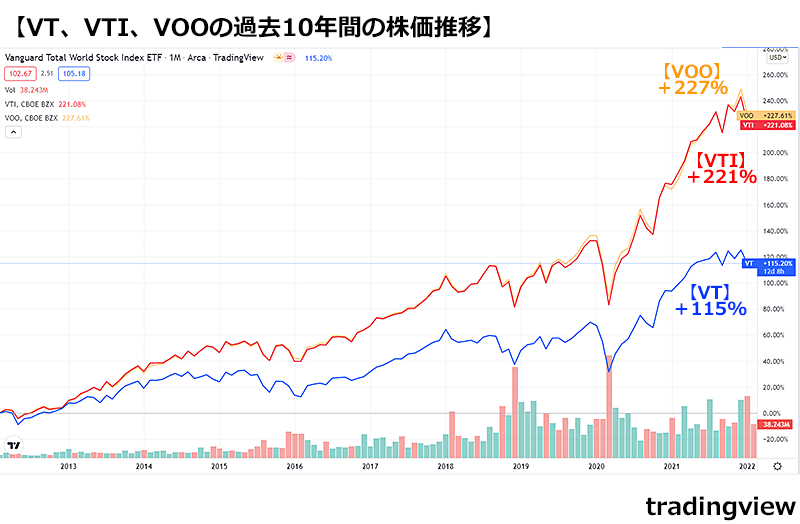

まずは、過去10年で「全世界株」と「米国株」どちらが強いかを比べてみましょう。

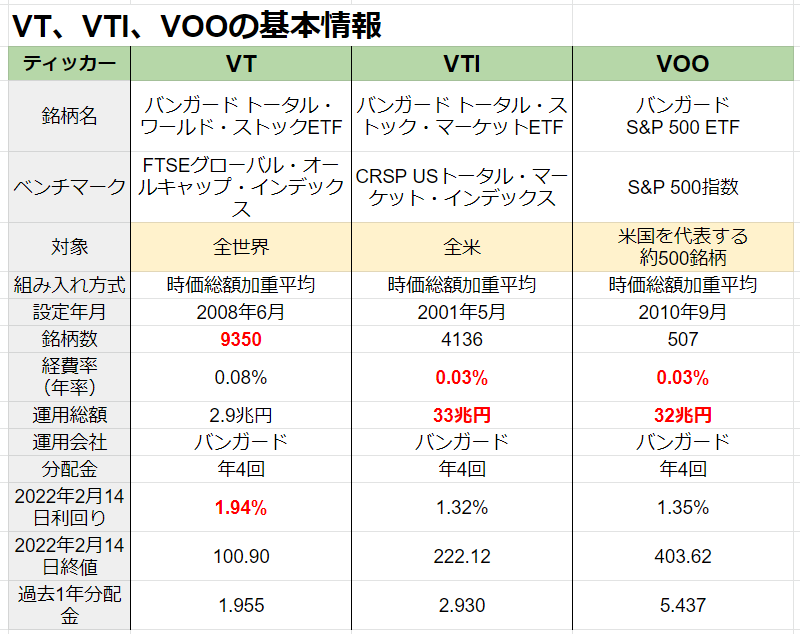

今回は、

米国株の代表:VOOとVTI(運営:バンガード社)

全世界株の代表:VT(運用:バンガード社)

米国株については、2種類の指数(ベンチマーク)を見ていきます。

基本情報については、このような感じですね。

(参考:https://kabu.takanin.com/vanguard_big3/より)

これだけ見ると、過去10年では、米国株の方が全世界株よりも高かったことが明らかですね。

長期運用していくとなると、今後10年後や20年後ははどうなっていくんだろう!

ということで、「米国株派」と「全世界株派」の主張を見ていきましょう。

4-1.「米国株」派の主張

まずは、気になる「米国株」の主張

①全世界株には低成長の国も含む

②新興国の成長も米国市場で取り込める

③世界分散はリスク低減にならない

になります。

一つずつ見ていきましょう。

①全世界株には低成長の国も含む

投資先はアメリカ一択で良い!主張の根拠としては、次の3つがあります。

◎アメリカは世界最大の経済大国

◎これからも人口が増えていく人口増加国

◎イノベーションが起きるのはいつもアメリカから

この3つです。

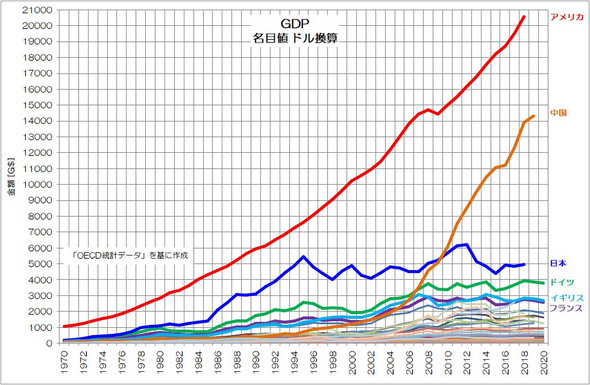

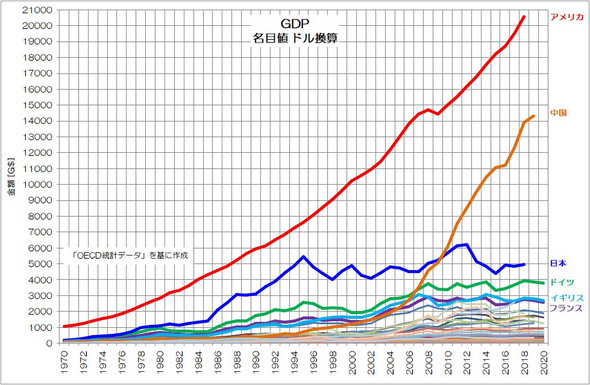

◎アメリカは世界最大の経済大国

(出典:OECD資料などからMONOistが作成)

GDPを見ると、若干中国に追いつかれつつあるものの現在の第一位はアメリカ。

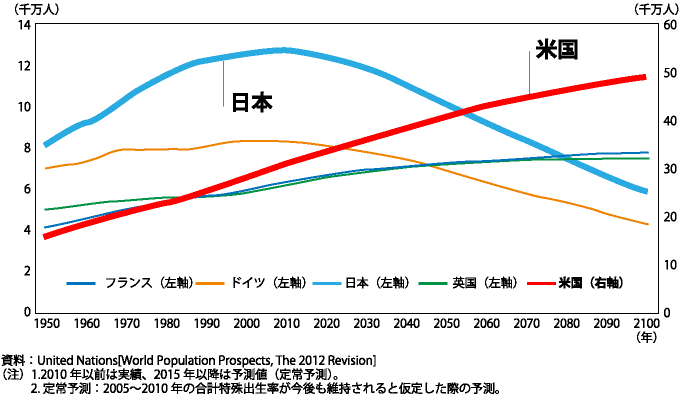

◎これからも人口が増えていく人口増加国

(参考:TXコンサルタンツより)

主要先進国で人口が大きく伸び続けるのはアメリカだけ!

◎イノベーションが起きるのはいつもアメリカから

(参考:https://note.com/kashima510/n/n94ce80935997より)

世界にイノベーションを起こしたGAFAMすべて米国企業!

これだけ素晴らしい根拠をもった米国以外の低成長の国に投資するのは効率が悪いでしょ!という主張ですね。

②新興国の成長も米国市場で取り込める

米国の巨大企業はグローバル企業であるから、新興国にもすでに根をはっているから取りこぼすことが少ないよ!

ということですね。

たとえ、アメリカ以外の国が成長したとしても、マクドナルドやマイクロソフトなんかも同時に成長するよね!ということです。

③世界分散はリスク低減にならない

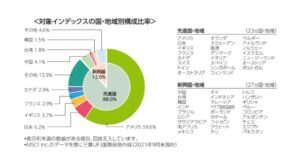

全世界株の対象インデックスの国をみても、過半数はアメリカですよね。

世界経済はアメリカと一蓮托生。

全世界株式に投資していてもあまりリスクヘッジにはならないということですね。

(参考:eMAXISSlimehttps全世界株式(オール・カントリー)より)

唯一無二の長い実績があるアメリカ。

ここにリスクの高い余計な新興国まで含む必要ないんじゃない?というのが「米国株」派の主張というわけですね。

4-2.「全世界株」派の主張

続いて、「全世界株」派の主張を見ていきましょう。

①米国にも暗黒の時代があった!

②米国一強は永続するとは限らない

③勝つ国をわざわざ選ばなくても良い

④インデックス投資の生みの親も「全世界株派」

一つずつ見ていきましょう。

①米国にも暗黒の時代があった!

1966年2月〜1982年8月は横ばいで、約15年も株価が伸びていかない時期があった

2000年代にはBRICS新興国株に負けていたという現状があったとのことです。

(参考:Quick Money Worldより)

②米国一強は永続するとは限らない

人類の歴史に目を向けてみると、特定の一つの国、政府が栄え続けたことはない!

ローマ帝国にせよ江戸幕府にせよどれだけ強大な力を持っていたとしてもいつかは必ず歴史の波にのまれていきます。

(参考:Credit Suisse Global Investment Returns Yearbook 2018(PDF))

1900年代は、世界の株式時価総額にしめるアメリカの割合は15%しかなかった(1位はイギリス25%)

また、1990年代は、日本のバブルでアメリカに肩を並べるくらい株価時価総額は高いですよね。

その時代、その時代で投資すべき国が過去100年でもどんどん変化しているのです。

また、GDPを見れば、中国がアメリカを抜くことは必然ですよね。

そんな時代が来た時には、中国に投資していない人はオワコンだと言われる日が来るかもしれません。

(参考:TXコンサルタンツより)

次の時代に勝つ国を予想し、その転換点に投資先を変えることは初心者にとってはめちゃくちゃ難しいですよね。

③勝つ国をわざわざ選ばなくても良い

そんなとき、「全世界株」派の主張としては、

勝つ国をわざわざ選ばなくていいよ ということなのです。

時価増額荷重型のファンドに投資しておけば、強い国には多く投資するように自動で組み替えてくれるのです。

そういうことなので、たとえ過去10年で全世界株の伸び率が少なくても、今後30年で「負ける」というリスクは、米国一つに投資していた人よりもはるか低いことが分かります。

また、どの国が勝つか負けるかは判断することが難しくても、世界はトータルで成長していくということは確かなのです。

なので、勝つ国なんで読まなくてもいい!ということなのです。

③インデックス投資の生みの親も「全世界株派」

インデックス投資を研究している有名な学者たちも、米国株だけでオッケーとは一言も言っていません。

全世界株への分散投資手法こそが理論的に正しい投資手法ということです。

ノーベル経済学賞受賞している現代ポートフォリオ理論はやるべきことは2つ

・市場全体に投資せよ

全世界株というリスク資産を買う

・リスク資産と無リスク資産の比率を調整せよ

全世界株と円預金の比率をコントロールする

ということだそうです!

5.ベストアンサー

つまり、「全世界株」に投資することこそが、

世界経済がどう転んでもどの国が買ってもOKで、手間も決断力もいらない、永遠に長期で戦える最強の投資手法ということです!

全世界株を持っておけば、

世界経済の成長を取りこぼすことなく取り込めます!

私の軸であった、

・ほったらかしでも安心して投資をし続けられる

・長期投資に向いている

・ニュースに振り回されたくない

に合った投資先は、「全世界株」ということですね。

みなさんはどちら派でしょうか?

6.まとめ

いかがでしたでしょうか??

まずは始めることが何よりも大切です!

一歩踏み出してみましょう!